【投資初心者向け】新NISAってなに?旧NISAとの違いを解説

こんにちはー ロクです!

2024年1月1日から「新NISA」がスタートしましたね!

今回の記事は、「NISA」のワードは耳にしたことはあるけど、よく分かっていない人や、今までのNISAは知っているけど「新NISA」のことをまだ理解していないという人向けに、NISA制度の概要や導入の背景にも触れつつ、新・旧NISAの違いをわかりやすくお伝えします!

特にこれから投資を始めたい人は、使わないと絶対に損する制度ですので、ぜひ最後まで読んでもらいたいです!

この記事からは、以下のコトが学べます。

- NISA制度の概要が分かる

- 現行NISAとの違い・新NISAのメリットが分かる

- 新NISAの利用手順の概要が分かる

NISAとは?

NISAの概要

- 国が2014年から開始した制度

- 投資による資産形成を支援する税制優遇制度(約20%の税金が免除)

- 2024年から神改正された新NISAがスタート!

NISAは、2014年からスタートした税金面でお得な制度の1つです。

1999年に英国で開始されたISA:Individual Savings Accountと呼ばれる制度を手本に導入したため、NISAの語源は、Nippon Individual Savings Accountとなっています。

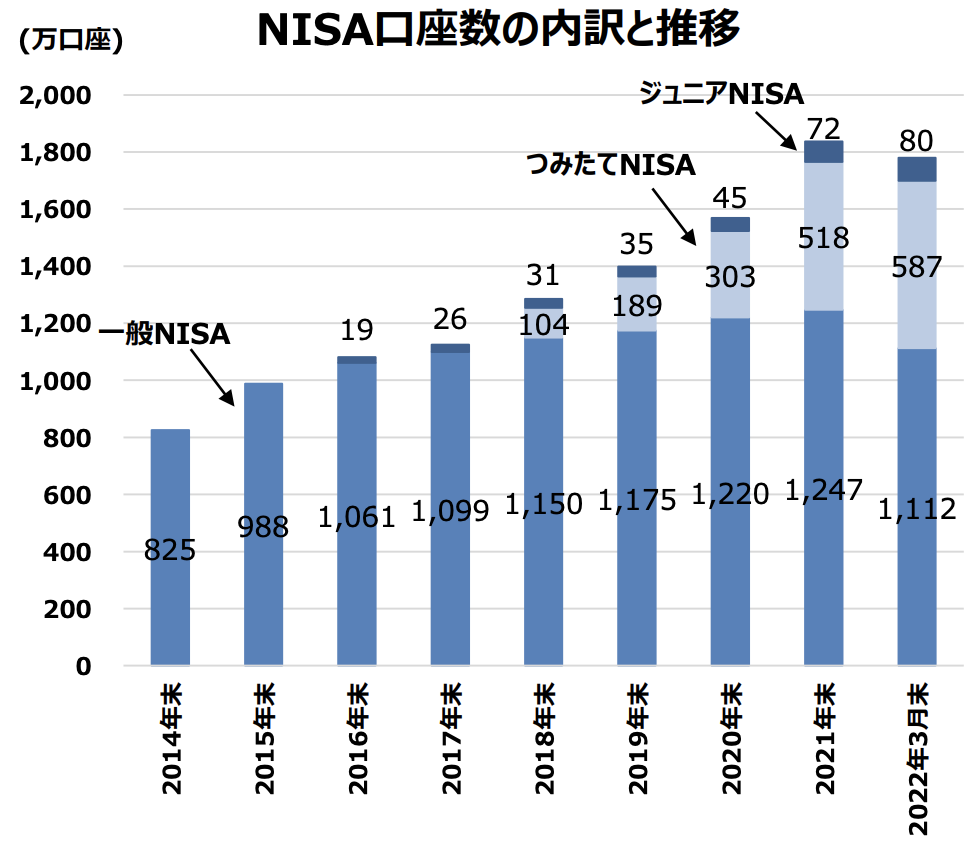

2022年3月末時点のデータですが、1779万口座が開設されており、およそ国民の7人に1人が利用しています。

引用元:内閣官房長HP 令和4年10月「資産所得倍増に関する基礎資料集」

通常、投資によって得た利益は、その利益に対して約20%の税金がかかりますが(正確には、復興特別所得税を含めた20.315%)、NISA制度を活用して得た利益は、基本的※に税金がかかりません!※国内株で得た利益には税金がかかりませんが、外国株の場合、その国で定められている税金がかかります。

投資で得る利益は、主に株式や債券等の売買によって得られる利益(キャピタルゲイン)と株式や債券等を保有していることで得られる配当金(インカムゲイン)の2つがあります。

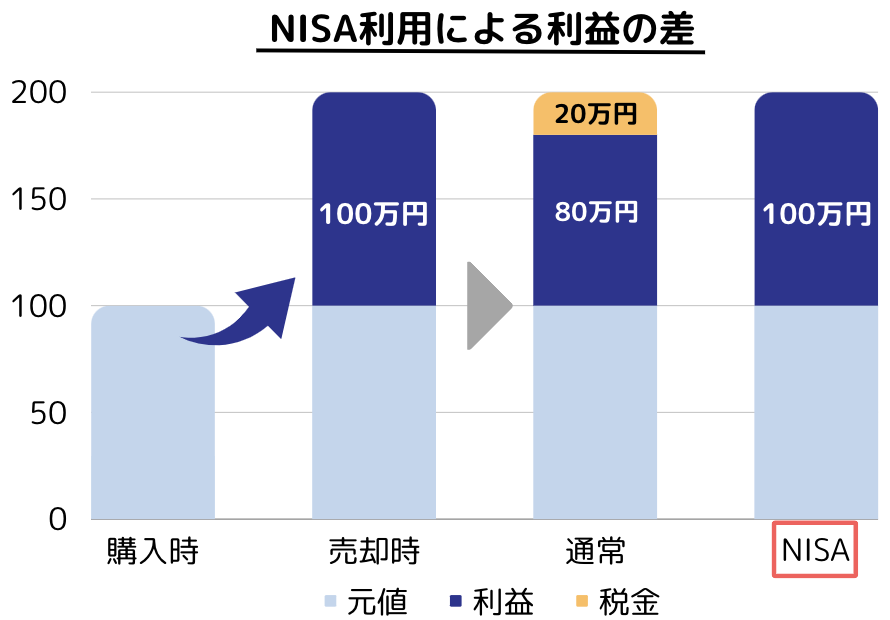

例えば、100万円で購入した株が200万円に値上がりして売却した場合、投資によって得られる利益は100万円ですが、そのうち税金として20万円(税率20%で簡易計算)を国に納める必要があり、実質的な利益は80万円となります。

一方、NISA制度を用いて投資した場合、その利益に対する税金は掛からない(非課税)ためのため、100万円をそのままの利益として得ることができます。

配当金も同様に約20%の税金が掛かりますが、NISAを活用すると非課税となります。ただし、配当金の受け取り設定を証券口座で受け取りする設定(株式数比例配分方式)が必要となります。

税金は国の制度なのでしかたがないですが、節税方法を知らないと大きな差が出ます!2024年から更に神改正され、より非課税の恩恵を受けれるため、是非制度を活用したいですね!

NISA制度の始まり

- 日本の高齢化社会への対応

- 個人の資産形成の促進

- 投資に関する知識の向上

高齢化社会への対応

簡単に言うと、高齢化社会により国民年金制度が崩壊しつつあるため、自分の身は自分で守るため、老後に備えて個人で資産形成をしましょう!といった内容です。

少し詳しく説明すると、原則65歳から受給できる国民年金の資金源は、年金受給者が若い時に納めた国民年金から支払われるのではなく、現役で働いている人の国民年金が充当されています。

昨今の高齢化により「年金受給者>現役世代」となっており、今後は更に人口が減ることが予想されるため、自分たちが年金受給できるタイミングでは、現役世代が減る=国民年金を納める人が減るため、当初予定されていた受給額が減る(または受給年齢が先延ばしとなる)可能性が高いと言われていますので、老後の蓄えが必要となります。

資産形成の促進

日本は文化的にリスク回避を好む保守的な人が多く、貯金をする人が大多数です。そのため、投資をする=危険な方法でお金を稼ぐといった印象を持った人が多いのではないでしょうか?

蓄えた財産を貯金することは1つの資産形成の手段ですが、最近は物価の上昇により、昔は100円であったモノが100円で買えない(または、量が減っている)ことから、預金だけしていても100円の価値が昔と比べて相対的に下がっています。

バブルの時代は、銀行預金の金利は約6%あり、預金だけでも十分資産形成ができましたが、金利の高い楽天銀行でも0.01%※となっており、昔と比べて金利は雲泥の差となっていることから、預金だけでは厳しい時代になってきています。

引用元:楽天銀行HP 「マネーブリッジ(銀行口座・証券口座連携サービス)」

ちなみにですが、金利「6%」は、約12年で元値が2倍となる水準です。金利「0.01%」の場合、なんと驚きの7,200年かかります!(72の法則)

投資リテラシーの向上

米国では、お金に関する基本的な教育を中学・高校の授業で取り入れていますが、日本ではお金の授業はほとんど実施されておりません。(私もFP資格の取得までは、全くの無知でした。)

投資はリスクが付きものであり、このNISA制度を活用するからといって必ず利益が出るわけではありません。例えば、直近ですとコロナの影響により、株式市場が大きく下落した時に売却したことで損をした人もいます。

その一方で、現在はコロナ前よりも株式市場は上昇しており、長期投資で有名な指数であるS&P500や日経平均株価は過去最高値を更新し、投資で利益を得るチャンスであったのも事実です。

引用元:yahoo!ファイナンス「S&P500月足チャート」

そのため、投資のリスクやその低減方法等を理解したうえで、自身の投資目的、年齢、リスク許容範囲等を踏まえた資産形成が重要となります。

神改正された新NISAがスタート

- 長期的なデフレ影響による貯金体質から投資へシフトし資産所得の倍増を目指した制度

新NISAは、令和5年度税制改正大綱(翌年以降の税制改正の基本方針をまとめたモノ)にて公開された2024年1月1日から開始される新制度となります。

日本はデフレを脱却しつつありますが、昨今の原材料価格の高騰や円安による物価高の影響により家計は苦しい状況にあります。企業の賃金改正等と並行しながら、家計の資産を貯蓄から投資へシフトさせて経済を上向きにしたい考えです。

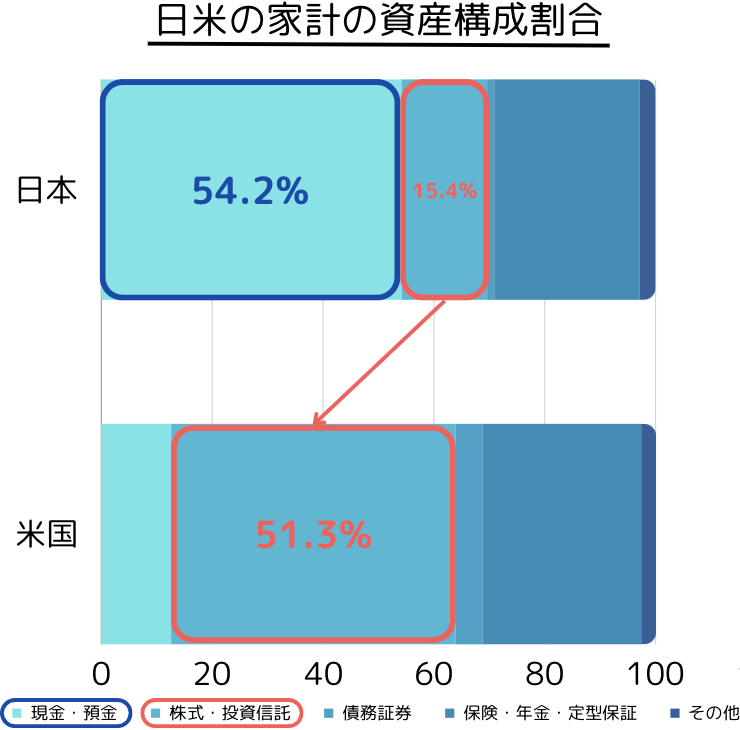

2023年3月時点における日本人の資産構成の割合ですが、個人資産の総額が約2,000兆円に対して、「現金・預金」が約50%を占めており、「株式・投資信託等」は約15%に留まっています。その一方で、米国は約50%が「株式・投資信託等」であり、資産形成に対する考え方が大きく異なっているといえます。

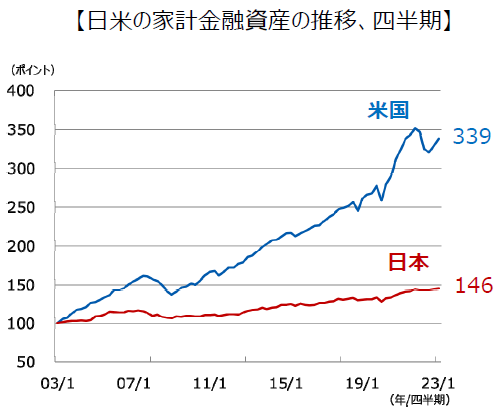

日米の経済規模の違いはもちろんありますが、個人資産推移も2003年1月の基準を100とした時に、20年後の2023年1月は、日本が146(1.46倍)であるのに対して、米国は339(3.39倍)と大きく差があります!

引用元:三井住友DSアセットマネジメントHP 「 なるほど!ざ・ファンド【Vol.180】」

新NISAのメリット

- 非課税保有限度額の拡大

- 非課税保有期間の無期限化

- 投資枠の再利用可能

2024年から新NISA制度がスタートしましたが、まずは旧NISAと何が違うのかそれぞれの制度の概要をみていきましょう!

旧NISAは「つみたてNISA」と「一般NISA」のどちらか1つを選択する必要がありましたが、新NISAでは以下のように「つみたて投資枠」と「成長投資枠」を併用する制度になります。

引用元:金融庁HP「NISA特設ウェブサイト」

総論としては、旧NISAの課題となる箇所が払拭され、長期投資に適した内容に生まれ変わり、より利益を享受しやすい制度になりました。それでは、大きな3つの変更点をチェックしながらその内容についてみていきましょう!

変更点①:非課税保有限度額の拡大

1点目は、非課税保有限度額の変更です。これは制度として利用できる限度額を指していると理解してもらえれば良いです。旧NISAは、限度額が最大で600〜800万円となりますが、新NISAでは、最大1,800万円となります。非課税枠の拡大により、前述の通り利益に対して約20%かかる税金がかからないため、より投資による利益が得やすくなっています!

なお、この限度額の考えですが、あくまでも投資額が基準(簿価)となります。例えばですが、1,000万円分の株を購入し、その後、2,000万円まで株価が上昇した場合、非課税限度投資枠の余りは、1,800万円ー1,000万円=800万円となります。

変更点②:非課税保有期間の無期限化

2点目は、非課税保有期間の変更です。これは制度として利用できる期間を指していると理解してもらえれば良いです。旧NISAでは、非課税保有期間が5年・20年といった期間の制限があるため、期間終了時点で強制的に売却とはなりませんが、非課税扱いとなる利益が確定(利益がない場合は、損失が確定)してしまいます。なお、非課税保有期間以降も保有し続けることはできますが、期間終了時点からの利益に対しては通常の約20%の税金がかかります。

また、保有期間の制限×年間投資枠=最大保有額であったことから、年間投資枠を使い切らないと余った投資枠は捨てられるため、「使い切らないといけない」といった意識が強くなり、ライフイベントで支出が多い時期の利用は不向きでした。

一方、新NISAは保有期間が無期限となったため、利益は自分自身で確定することができ、その利益対する税金は非課税となります。

そのため、長期的に保有できるため、短期的に株式市場が下落しても下落前の水準まで保有し続けて売却する、下落前よりも上昇したタイミングまで保有し続けて売却する、といった手段が取れるため、より長期投資に適した制度といえます。

加えて、投資期間に制限がなくなったことから、ライフステージに応じて投資の強弱をつけれることにより、柔軟性も向上しました。

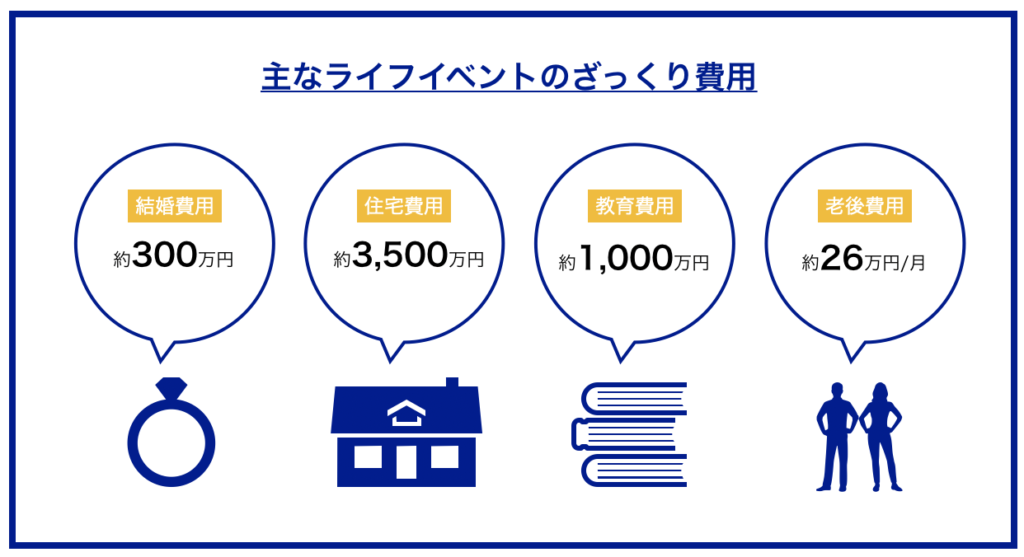

例えば、若いうちは将来のイベントのために投資を増やし、その後、結婚・マイホーム購入・学費等の支出が増えるため投資を控え、落ち着いた頃に老後に向けて投資を増やす、といったイメージです。

変更点③:投資枠の再利用が可能

最後の3点目ですが、投資枠の再利用が可能となりました。旧NISAには、投資枠が復活することはありませんでしたが、新NISAではなんとその枠が復活する制度となりました!

例えば、A株に600万円、B株に400万円の投資をした場合、非課税限度枠の残りは1,800万円ー1,000万円で800万円となります。その後、A株が購入時より株価が上昇したため、600万円分を売却した場合、翌年の非課税限度額の残りは、800万円+600万円=1,400万円となります。

デイトレードのような日々の短期売買には不向きですが、前述のとおり、結婚・マイホーム購入・学費等のライフイベント時に投資した資金をいったん売却し、老後に向けて非課税で再投資する等、より長期に渡って計画的な投資が可能となります。

新NISAを利用するには?

2024年1月1日から新NISAがスタートしましたが、旧NISAの利用を開始しておけば、自動的に新NISAに移行されます。利用開始までの大まかな流れは、以下のとおりです。

有名どころですと、楽天証券、SBI証券といった証券会社があります。証券会社ごとの特徴がありますので、自分にあった証券会社を選びましょう!

WEB申込と郵送申込がありますが、本人確認書類の現物の準備が不要で手続きも早く完了するWEB申込がオススメです!

金融期間および税務署が申込内容の審査を行います。

審査が完了したら、完了通知書が届きますのでID、パスワードを入力して利用開始となります。

詳細な開設手順は以下の記事をご参考に。

なお、NISA口座を利用する証券口座は1つしか選べません(翌年以降に乗り換えは可)。証券会社によって、手数料・取扱商品の種類・使いやすさ・ポイントが貯まる等の特徴がありますので、こちらの記事も参考にしながら自分にあった証券会社を探してみてください。

これから投資を始めたい人、既に投資をしているけどNISA制度を活用していない人は、間違いなく利用すべき制度ですので、これを機に証券口座を開設して、新NISA制度を使い倒しましょう!

最後まで記事を読んでいただき、ありがとうございました!